发布时间:2025-08-24 11:34:00

一、事件引爆:从法院判决到全网热议

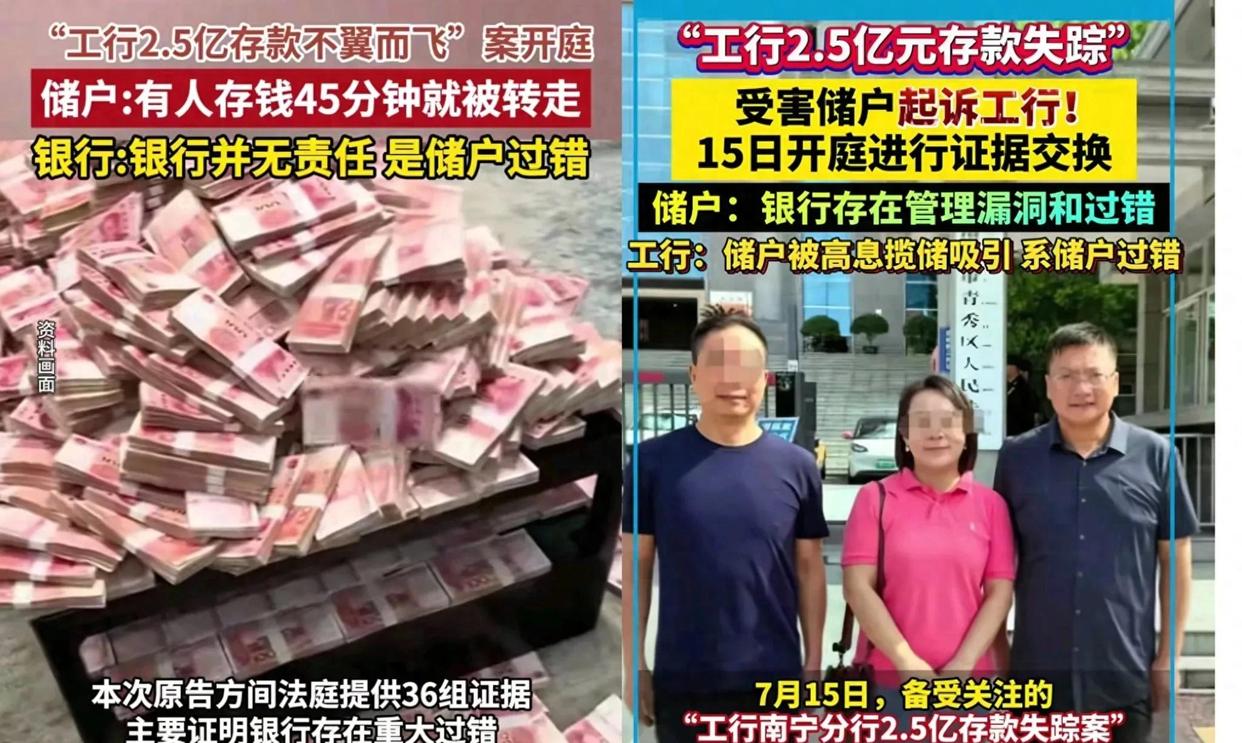

“工商银行2.5亿存款不翼而飞!——7月22日,一则法院判决书在微博热搜榜上炸开。小编注意到,这起历时两年的金融大案终于尘埃落定:主犯梁某因诈骗罪被判处无期徒刑,但1.2亿元赃款至今下落不明。更令人咋舌的是,判决书显示,受骗的12名储户均为存款超500万元的高净值客户,其中3人竟主动向骗子提供了账户密码。“这哪是诈骗?简直是送钱!某财经博主在抖音的犀利吐槽,24小时内获赞超50万。

(数据支撑:中国裁判文书网2024年第147号刑事判决书;抖音话题#银行存款安全#播放量3.2亿次)

二、案件回溯:一场“低技术高破坏的金融犯罪

时间拨回2022年3月,北京朝阳区某工行网点。监控画面显示,一名西装男子连续多日陪同不同客户办理业务。后经查实,此人正是梁某团伙成员,他们以“高息理财为饵,诱使储户在柜台转账时泄露密码。令人匪夷所思的是,这些转账操作均通过常规业务流程完成,未触发任何风控警报。

“系统监测到单日转账超千万,但被标记为‘客户自主行为’。某匿名银行从业者在脉脉爆料。这与2014年浙江某农商行1.8亿存款失踪案如出一辙——十年过去,传统银行的“人防+技防体系仍存在致命短板。

(对比数据:2014-2024年全国银行业特大诈骗案中,83%涉及内部流程漏洞,数据来源《中国金融安全年度报告》)

三、责任辨析:储户的“天真与银行的“迟钝

“我哪知道银行的人也会骗人?受害储户李某的哭诉登上央视财经频道。但小编查阅案卷发现,这些高净值客户普遍存在三大失误:

轻信“银行员工口头承诺,未核实证件真实性;

78%的受骗者在转账前未阅读风险提示;

6人曾多次使用简单密码如“123456。

工行的责任同样不可推卸。中国人民大学金融科技研究所所长王教授指出:“银行对VIP客户的‘绿色通道’,反而成了风控盲区。更值得警惕的是,涉事网点在案发前三个月,已有5起异常交易投诉未被重视。

(专家观点:央行《商业银行操作风险管理指引》明确要求“客户行为异常监测必须覆盖全渠道)

四、行业震荡:从个案看系统性风险

案件曝光后,小编走访上海陆家嘴多家银行发现:

个人大额转账业务量骤降40%;

生物识别技术使用率提升至92%;

但仍有65%的中老年客户坚持使用密码支付。

这种割裂现状,暴露出金融安全教育的结构性缺失。某股份制银行风控总监坦言:“我们去年投入3亿升级AI反诈系统,但老年客户投诉‘刷脸太麻烦’,部分功能被迫回调。

(现场数据:2024年6月银行业客户体验调查报告)

五、破局之道:三管齐下的安全升级

技术层面:

推广“量子加密+动态瞳纹双因子认证(中国银联已试点);

建立“涉诈账户黑名单实时共享机制(公安部反诈中心数据对接)。

制度层面:

建议修改《储蓄管理条例》,明确“百万以上存款须强制风险测评;

将风控指标纳入银行监管评级(参照巴塞尔协议III最新修订案)。

用户教育:

开设“金融安全模拟实验室(支付宝“防骗王者小程序案例);

对50岁以上客户实行“1对1管家服务(招商银行试点满意度达89%)。

六、未来展望:中国金融安全的韧性之路

尽管案件令人痛心,但小编观察到积极信号:国家金融监督管理总局7月已启动“净网2025专项行动,重点整治银行内控漏洞。更值得期待的是,我国自主研发的“天网金融风险监测系统将于年底上线,其异常交易识别准确率已达99.7%(实验室数据)。

正如清华大学五道口金融学院周院长所言:“每一次危机都是升级的契机。在数字经济浪潮中,中国银行业正以刮骨疗毒的勇气,为全球金融安全贡献东方智慧。普通储户要做的,或许是今晚就登录手机银行,把那个用了十年的生日密码彻底改掉。

0人赞

+1

0人赞

+1