来源:南方周末新金融研究中心

发布时间:2023-08-13 14:50:53

2023年上半年十大罚单均来自银行。贷款违规成为银行受罚的重灾区。对于保险行业而言,弄虚作假是机构和个人受罚的主因。农村商业银行被罚机构数量直逼国有银行,成为一个突出现象。

南方周末新金融研究中心研究员 李鹤鸣 廖浩伦 助理研究员 许颖 陈淑怡 朱东林

责任编辑:谢艳霞

“消除监管空白和盲区,实现监管‘全覆盖、无例外’。持续整治金融市场乱象,重拳惩处严重违法违规行为。”国家金融监督管理总局党委书记、局长李云泽日前在履新后首次公开讲话中即如此谈及严监管和强监管。

在金融监管体制重塑元年,金融机构合规度现状如何?哪些银行保险金融机构被开具天价罚单?哪些地区金融机构受罚最多?哪些业务领域是重灾区?哪些金融机构人员被禁业?

为实时而精准地评估金融机构合规度,南方周末历时半年开发的“牧羊犬”——中国金融业合规云平台(下称“牧羊犬平台”。)已正式上线(详见《金融机构合规度高低,“牧羊犬”一目了然》。南方周末新金融研究中心研究员借助“牧羊犬平台“对国家金融监管总局(原中国银保监会)及其36家派出机构公开发布的行政处罚信息进行挖掘分析发现,2023年1-6月,国家金融监督管理总局及其派出机构共发布4854条行政处罚信息,1777家机构和2965名个人被罚;罚金合计超14亿元,133人被终身禁业。

上述统计数据仅基于公开信息。出于各种原因,国家金融监督管理总局及其派出机构存在“按规定不予公开”的行政处罚。基于此,2023年上半年各派出机构实际开具的行政处罚决定、受罚的机构和人员数量均多于“牧羊犬平台”收录信息。

南方周末新金融研究中心研究员认为,金融机构合规建设是一项丝毫不能懈怠的长期工作。金融监管机构在引进科技手段,实施智慧监管的同时,更须做好相关信息披露,善用舆论,鼓励支持第三方监督,才能更有效提升金融机构和个人合规动力,促进合规文化和合规意识的内生性增长,持之以恒做好中国金融业合规工作。

国家金融监督管理总局及其派出机构中,哪家罚没金额最多?

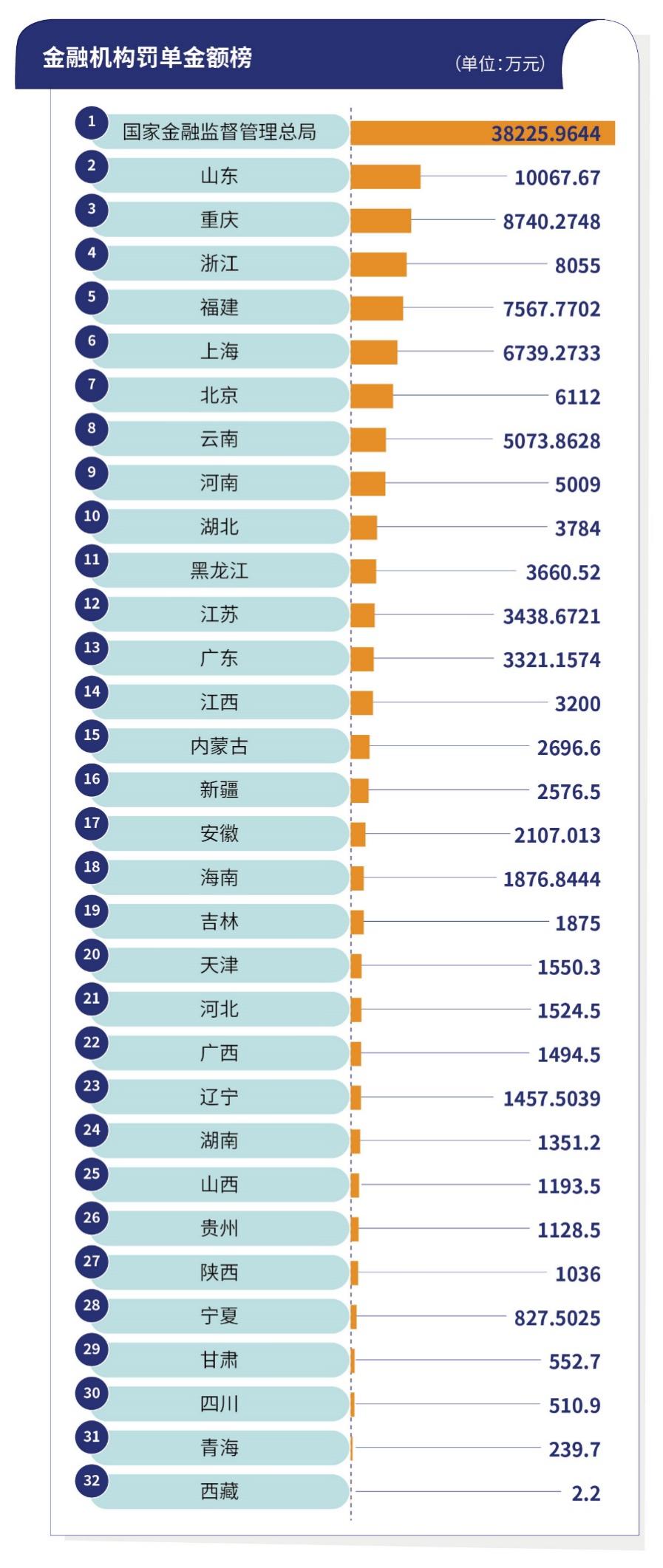

据“牧羊犬平台”,国家金融监督管理总局发出的罚单总金额最大,超3.8亿元;山东分局、重庆分局和浙江分局发出的罚单金额则位居31个省分居前三,分别为1.07亿元、0.9亿元和0.83亿万元。

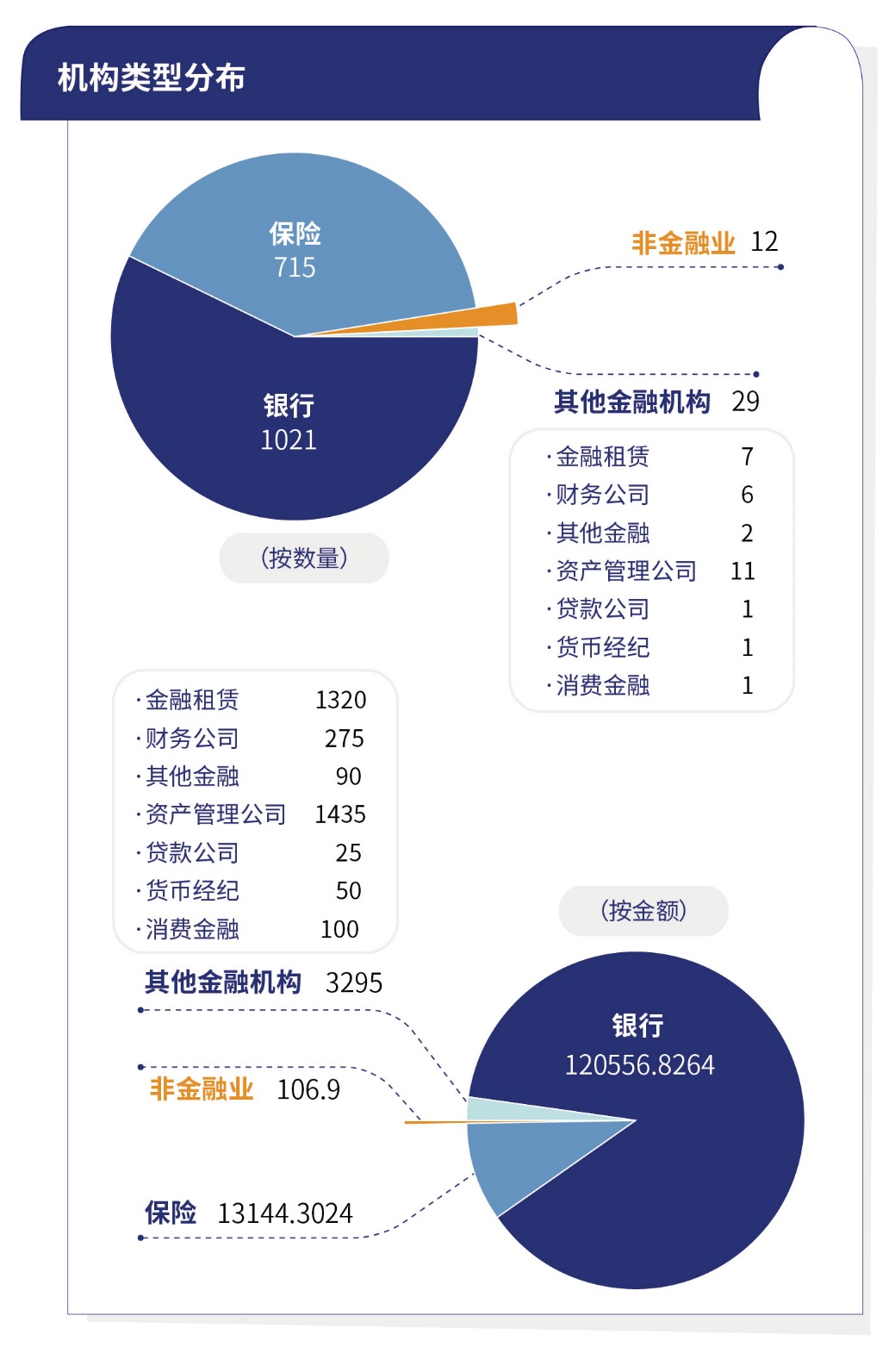

在所有受罚的机构中,哪些类型的金融机构最多?

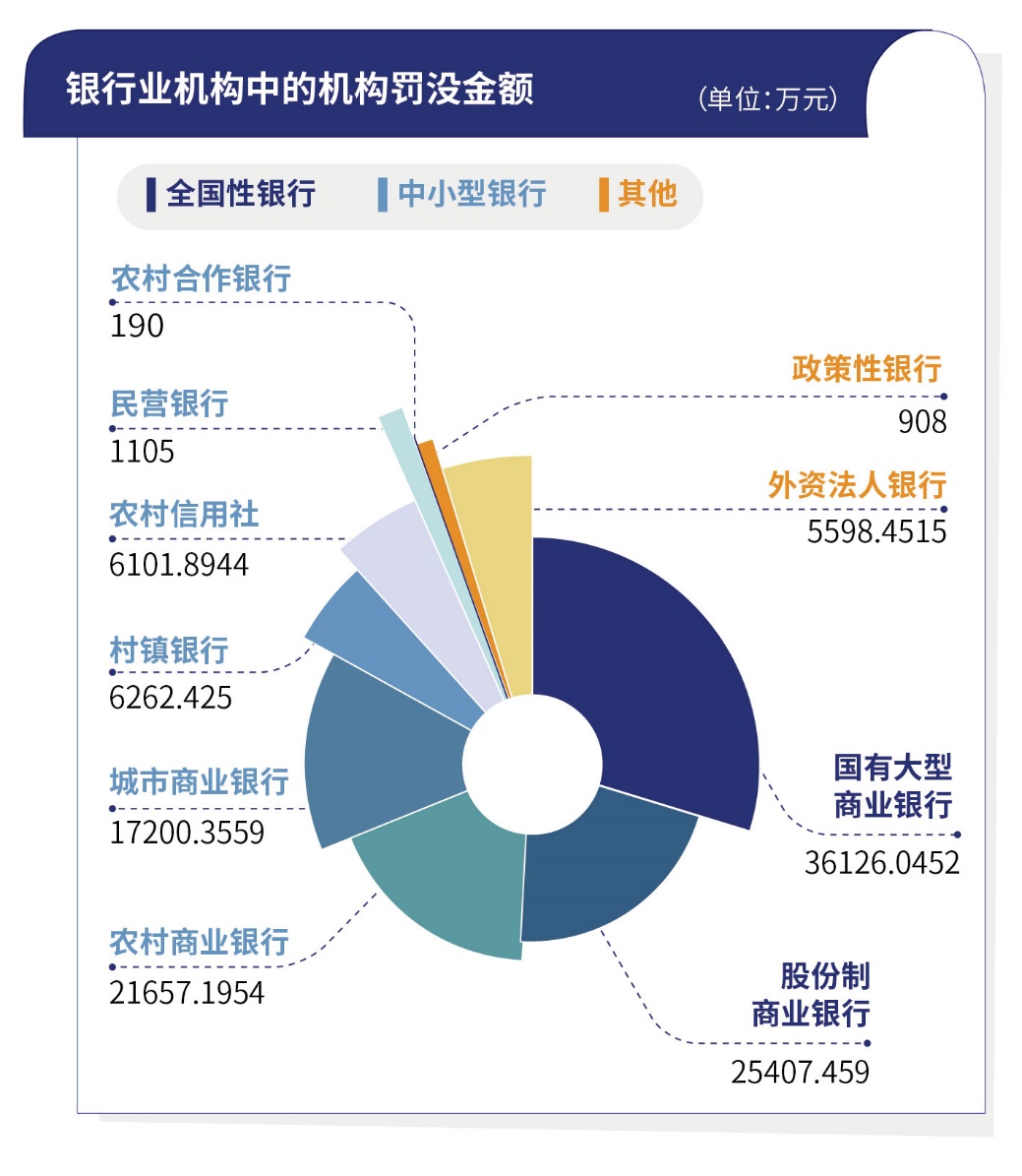

在受罚的1777个机构中,银行机构和保险机构分别为1021家和715家,分别被罚12.1亿元和1.3亿元。尤其值得关注的是,银行业罚单数量和金额占比分别为57%和88%。与此同时,2023年上半年十大罚单均来自于银行业。

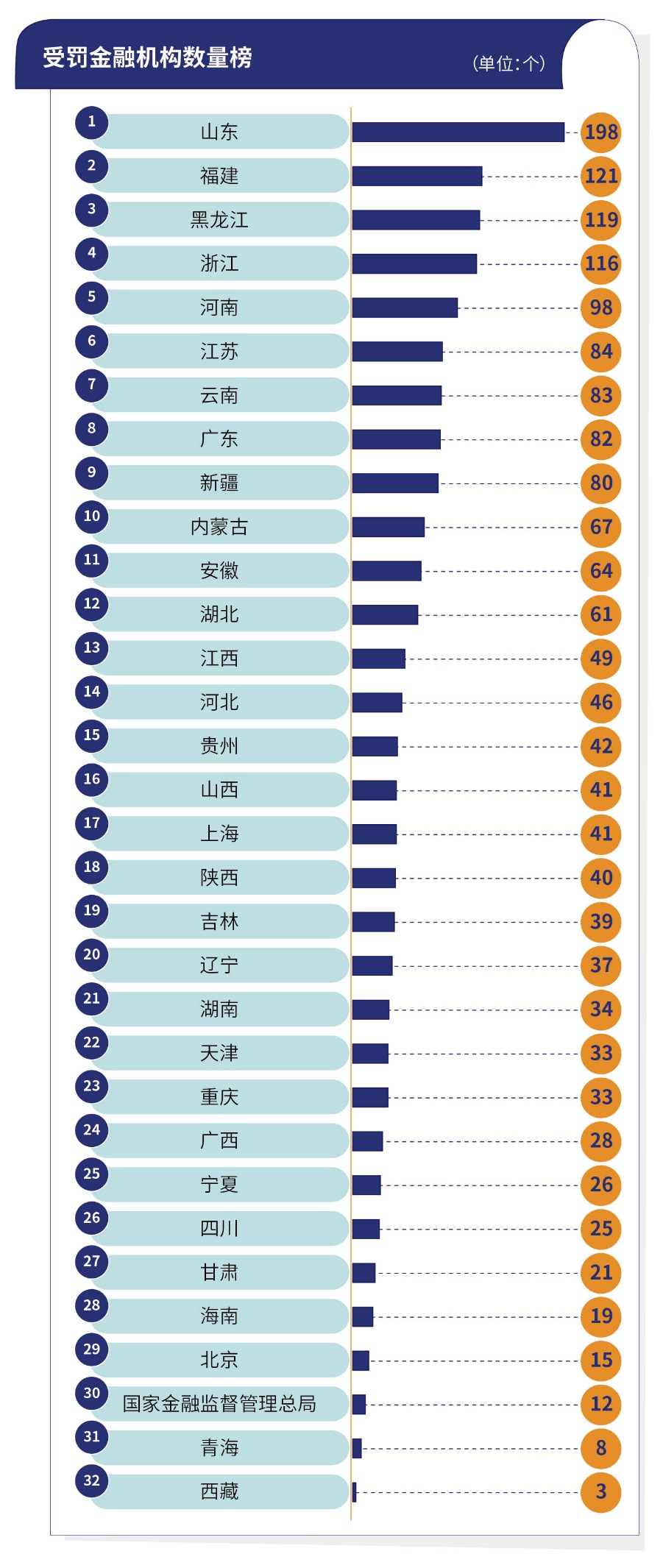

哪些地区受罚金融机构数量最多?从地域来看,国家金融监督管理总局山东分局受罚金融机构数量位列榜首,且远超第二名福建分局。

具体分行业而言,山东分局、浙江分局和福建分局位列银行机构罚单数量榜前三。而银行机构罚单金额榜前三则与金融机构罚单金额榜前三一致,分别为国家金融监督管理总局、山东分局和重庆分局。

较之保险等其它金融机构,银行业因其体量庞大显然是监管重点对象。

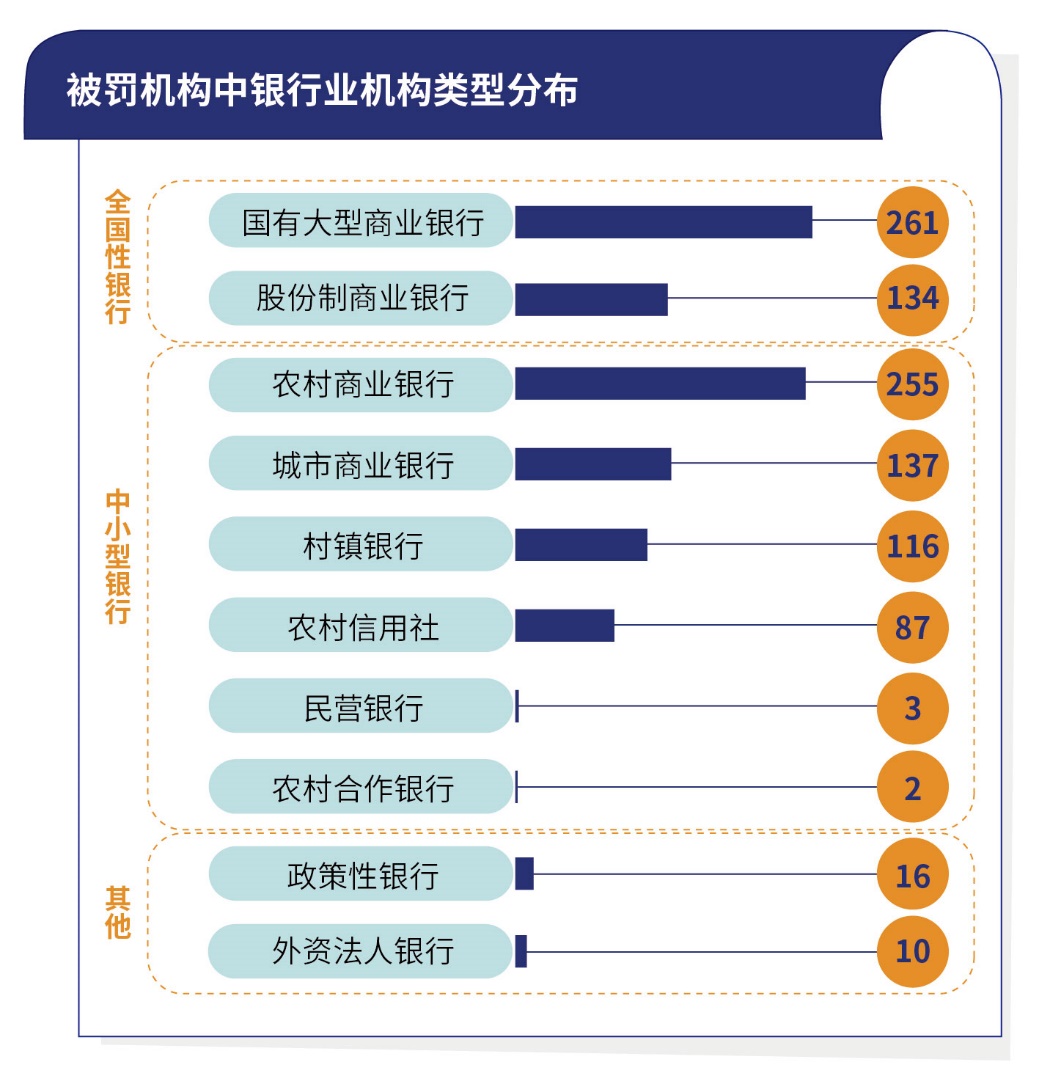

在被处罚的银行及其分支机构中,国有银行和股份制银行共395家,合计罚金近6.2亿元,占银行业被罚金额过半;城商行、农商行、农信社、村镇银行、民营银行和农村合作银行共600家,合计罚金52516.87万元,占银行业被罚金额近44%。

农村商业银行被罚数量直逼国有银行,成为2023年罚单的一个突出现象。据“牧羊犬平台”显示,领取罚单的农村商业银行高达255家,仅次于国有银行261家。与此同时,农村商业银行受罚总额仅次于国有行和股份行。这说明农村商业银行整体合规程度较低。

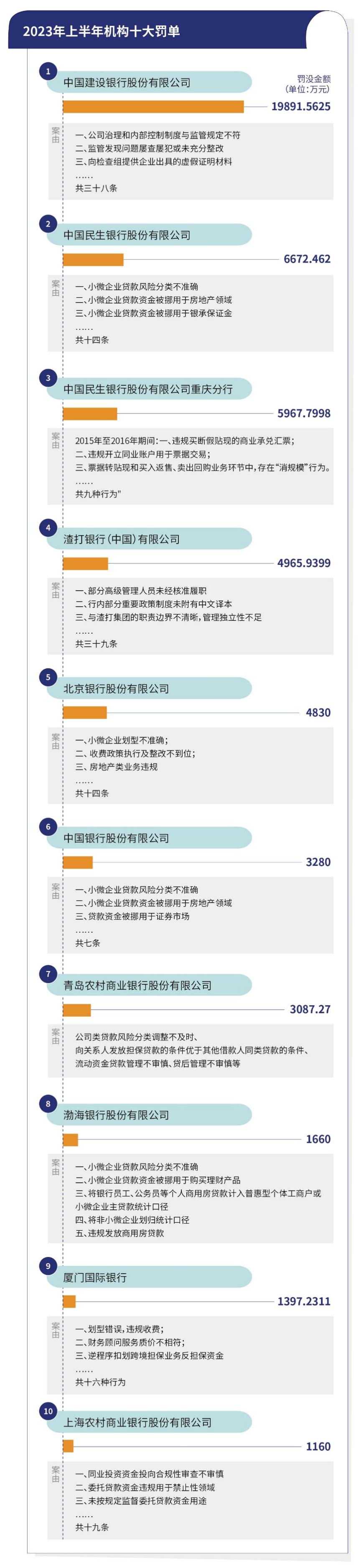

但在罚款金额一项中,国有银行和股份制银行包揽了前三。建设银行、民生银行和中国银行位居前三。其中,建设银行于2023年2月16日被没收违法所得并处罚款合计19891.5626万元。此罚单案由多达三十八条,多为公司治理、放贷违规和信用卡业务违规及理财业务违规问题。同日,渣打银行被没收违法所得并处罚款合计4965.94万元。其处罚案由同样超过三十条,也多为公司治理、贷款业务和信用卡业务问题。

不仅如此,银行业还“一举拿下”2023年上半年前十大罚单。外资行渣打银行因近5000万罚单而“荣登”第四名。

较之银行业,保险业合规度更好抑或更差?

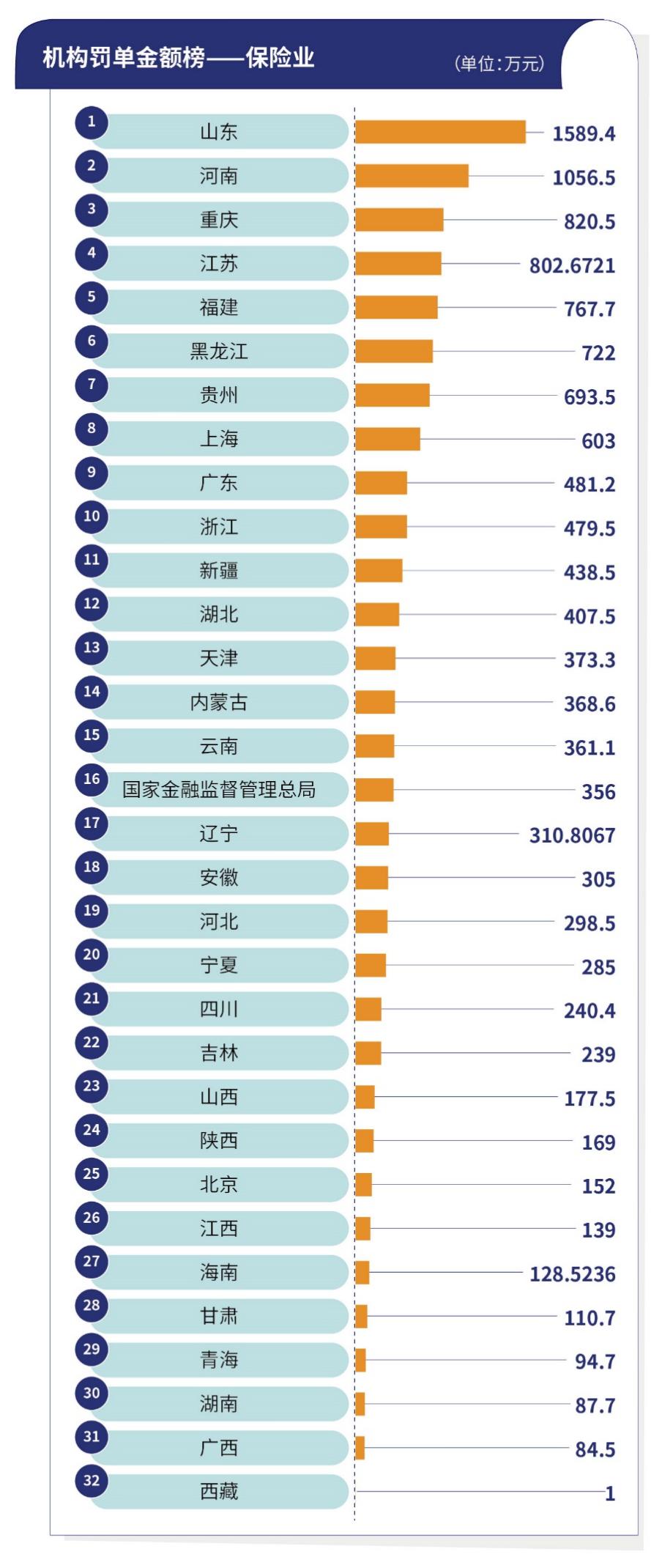

“牧羊犬平台”显示,无论是被罚机构数量还是罚单总额,山东分局均位居榜首。具体数值分别为107家被罚机构和1589.4万元。

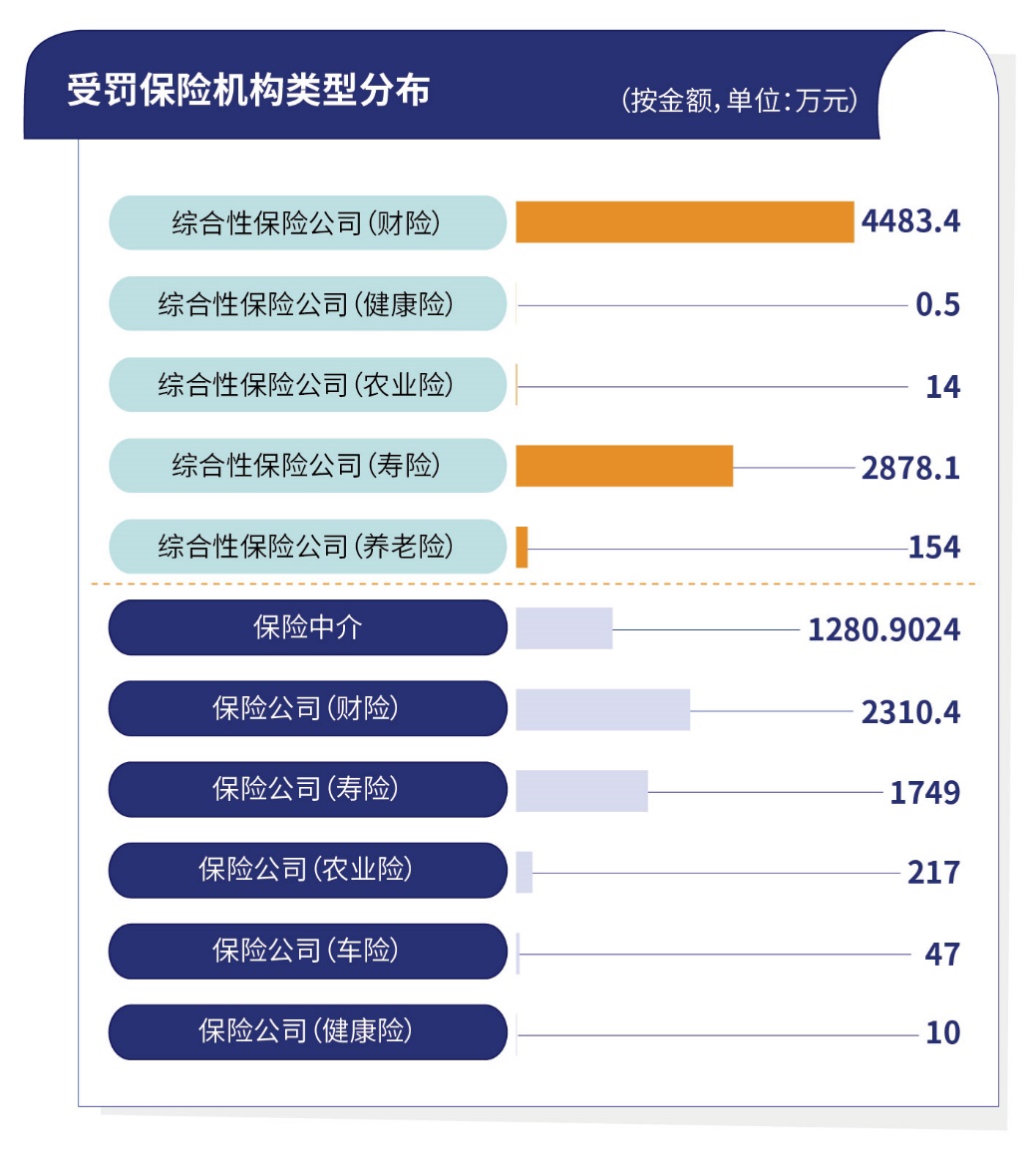

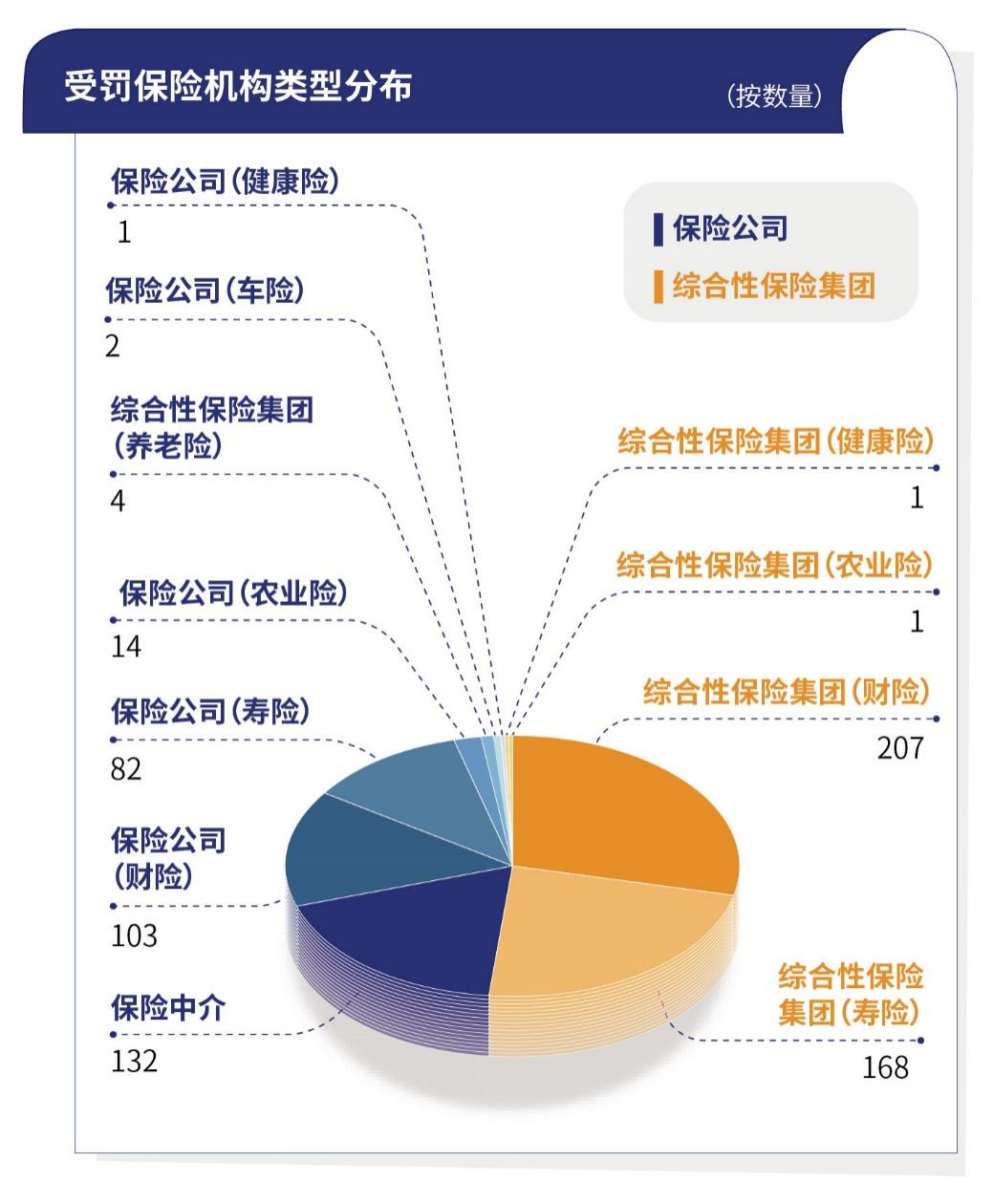

而从受罚机构类型分析,无论是综合性保险集团,还是其他保险公司,均是财产保险业务被罚机构数量最多、被罚金额最大。被处罚的综合性保险集团旗下财产保险公司共207家,罚款金额总额达4483.4万元;被处罚的其他财产保险公司共103家,罚款金额为2310.4万元。人寿保险业务紧随其后。综合性保险集团的人寿保险公司被罚数量为168家,罚款金额为2878.1万元。

在所有被处罚的保险公司中,综合性保险集团是被罚大户。受罚金额最高的前五名均是综合性保险集团。其中,中国平安、中国人保和中国人寿受罚金额远超其它公司。这与它们业务和机构数量之大有一定关系。

金融从业人员被处罚的情况呈现什么态势?

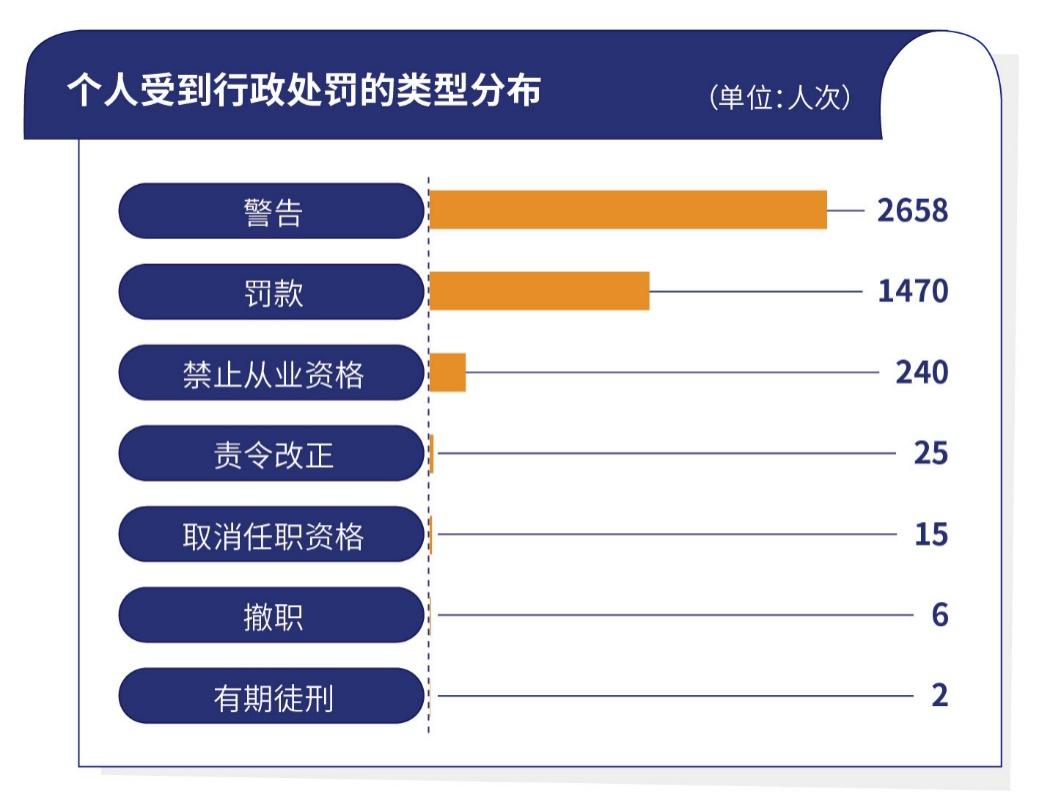

据“牧羊犬平台”显示,2023年上半年,国家金融监管总局及其各地分局对2965人次开出行政罚单,其中被处以行政罚款者1470人,合计罚款6156.33万元。在2965名被处罚个人中,银行业从业人员受罚数量最多,占54%;但保险业从业人员受罚金额最高,占到48%。

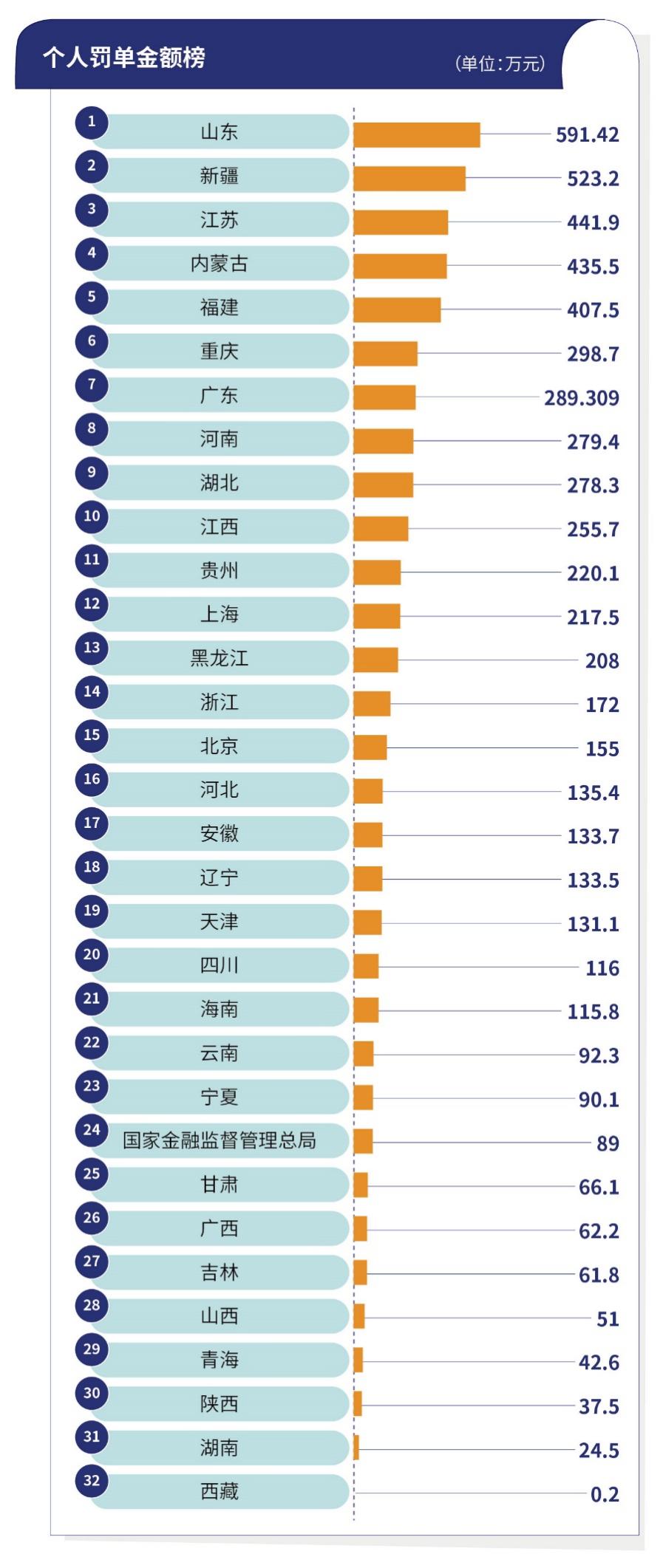

按地域分布分析,除国家金融监管总局(原银保监会)本级外,山东受罚人员数量及罚金总额名列前茅,312人次合计被罚超590万元。福建、广东、黑龙江和云南受罚人员数量紧随其后。而从人均被罚金额观察,北京、新疆、四川、重庆和金融监管总局本级的人均罚单均超过了4万元。

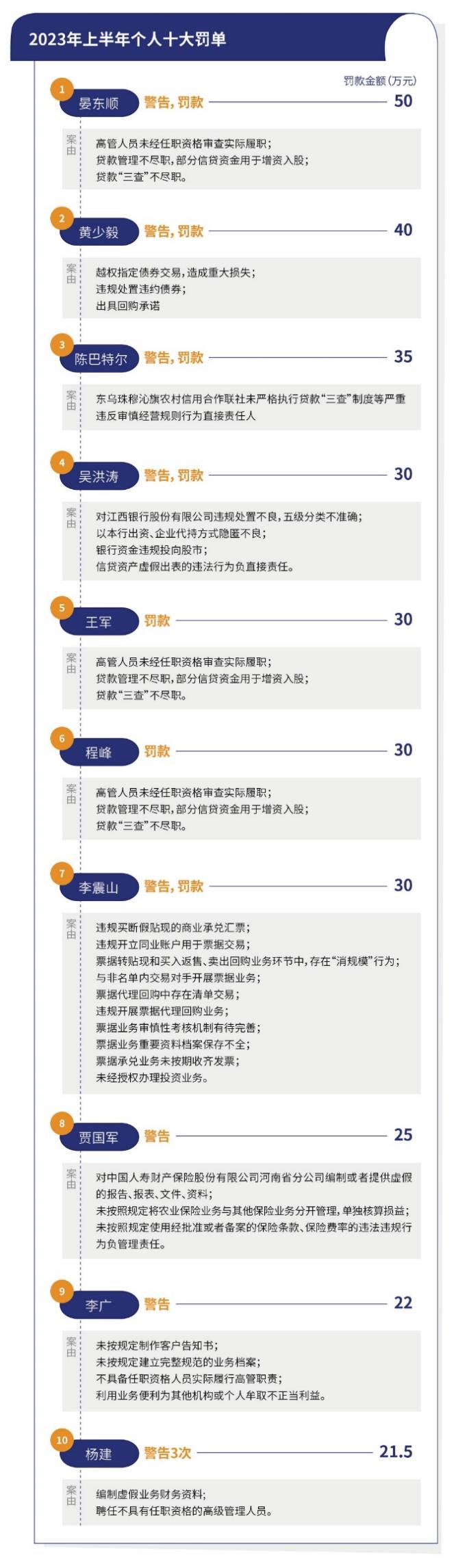

在个人被罚金额中,罚单金额最高前7名均来自银行业。因“高管人员未经任职资格审查实际履职等问题”,武汉众邦银行时任董事长晏东顺被国家金融监管总局湖北监管局(原湖北银保监局)罚款50万元,成为2023年上半年受罚金额最高的个人。

2023年上半年最大一宗保险业个人罚单则为中国平安寿险公司旗下重庆分公司及万州中心支公司14名员工。国家金融监管总局重庆监管局(原重庆银保监局)因上述公司及人员“编制虚假业务财务资料”等原因对14名个人处罚121万元。

警告和罚款成为监管机构对金融从业人员最为主要的处罚手段。2023年上半年,2658人被监管机构警告,占比高达9成;被处以罚款者达1470人。

禁止从业资格和取消任职资格及撤职,是处罚较为严重的手段。241名金融从业人员被处以行业禁入,约占受罚总人数的8%。其中,133人被实施终身禁业处罚。

哪些业务领域是违规重灾区?

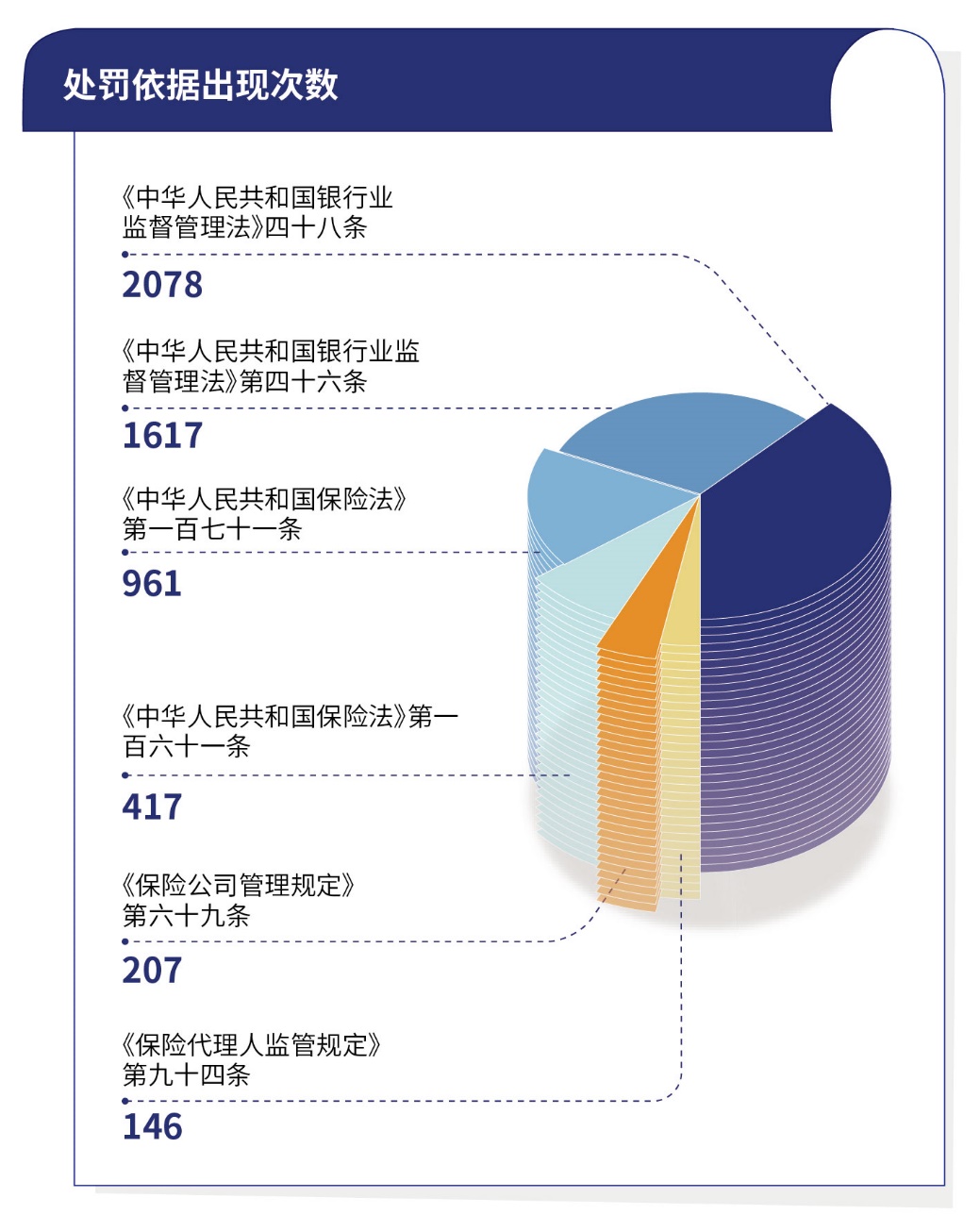

南方周末新金融研究中心研究员统计分析,2023年上半年监管机构依据《中华人民共和国银行业监督管理法》第四十八条第(二)项和第四十六条第(五)项进行处罚的情形最多。其中,第四十六条第(五)项是指银行业金融机构有严重违反审慎经营规则的情形,而第四十八条第(二)项则是对其负责人的配套措施,即:银行业金融机构的行为尚不构成犯罪的,对直接负责的董事、高级管理人员和其他直接责任人员给予警告,处五万元以上五十万元以下罚款。

与此同时,南方周末新金融研究中心研究员逐一比对发现,银行业金融机构在开展贷款业务时出现严重违反审慎经营规则的情形居多。

贷款业务违规一直是银行业的“老问题”。2023年上半年,在4854条处罚信息中,2037条涉及贷款业务,占比达41%,与2022年四季度持平。深究贷款违规问题,2037条处罚信息中,318条涉及房地产,300条涉及贷款资金被挪用问题,分别占比15.6%和14.7%。

此外,贷款“三查”不严、内部控制不力、任职资格未经审核、许可证遗失或损毁、信用卡违规、乱收费、涉债券业务违规和擅自变更经营场所也是较为频繁发生的问题。

对于保险行业而言,弄虚作假是机构和个人受罚的主因。上半年,金融监管机构在行政处罚通知中引用《中华人民共和国保险法》第171条和第161条合计超过1300次。这两条规定主要针对违法行为和违法个人的罚则。而对违法行为的定义集中在保险法第116条,其中列举了保险公司及其工作人员关于欺骗、隐瞒和阻碍投保人的13项具体违法行为。

细项分析,保险公司在2023年上半年“虚列费用”“虚构中介费”“虚假理赔”“虚构财务报表”和“欺骗投保人”的情况较多。在1714条保险公司处罚信息中,769条涉及此类情况,占比高达45%。

审慎监管和行为监管“双支柱”在行政处罚中作用尽显。在4854条行政处罚中,因不够“审慎”被罚的机构个人有684条,而因违法“行为”负责的机构个人达1568条,合计占比达46.4%。

南方周末新金融研究中心对金融监管机构行政处罚信息的持续跟踪和大数据分析,有助于协助监管机构发现并追踪金融机构合规重点和难点。

南方周末新金融研究中心研究员发现,表面上,无论是银行还是保险机构,大部分受罚机构个人违反了某些法规,或者对某些原则性规定的理解和执行上出现偏差。但深层次上,受罚金融机构合规文化缺失,从业者合规意识淡薄,更有胆大者甚至将突破监管规定视为谋取超额收益的“必要代价”,对监管红线毫无敬畏,直至触犯刑法受到刑事惩处。上半年,11家机构和19名个人因涉“刑”受罚。

南方周末新金融中心调研团队建议,金融监管机构应进一步加大最新科技手段在金融监管中的应用,用“智慧监管”提升监管效率和效用方法,并从过往违规案例中不断迭代和升级云系统,从而实现数字化实时监测每一笔流程的合规性。

创新科技监管手段,加大监管力度的同时,金融监管部门须做好相关信息披露,善用公共舆论,鼓励支持第三方监督,有效提升金融机构和个人合规内在动力,促进合规文化、合规意识的内生性增长,才能让合规经营更加持之以恒。

(本文所有制图:梁淑怡)

0人赞

+1

0人赞

+1